No se lleven puesto al BCRA, por Favor!

El gobierno de Cambiemos será exitoso sólo si nos saca de la

estanflación. De acuerdo con la teoría económica y la evidencia empírica, este

objetivo dual se alcanza con un mix de política económica único y coordinado: política monetaria contractiva para bajar

la inflación y política fiscal expansiva de baja de impuestos para volver a

crecer.

Por el lado de la inflación, la política

monetaria va, al menos hasta ahora, por buen camino. Hay un apretón monetario

de 21% en términos reales que ha logrado reducir tanto las expectativas de

inflación como la inflación observada. Sin embargo, la tarea del BCRA recién comienza y está lejos de terminar, ya que la política monetaria contractiva debe

continuar para alinear las expectativas con los objetivos de inflación en el

corto, mediano y largo plazo.

Por el lado del crecimiento, la política fiscal va en el camino

exactamente contrario a lo que se necesita para volver a crecer. La presión

tributaria, el gasto público y el déficit fiscal no se reducen, con lo cual el

sector privado continúa ahogado y sin posibilidades de ganar dinero, desincentivando la inversión, la generación de nuevos puestos de trabajo y

la ampliación de la capacidad de producción. Para peor, el Presupuesto 2017 profundiza el actual sesgo de la política fiscal

que atenta contra un crecimiento “en serio”.

Como consecuencia de la mala política fiscal no hay resultados positivos en materia de nivel de actividad. No aparecen los brotes

verdes y cada vez hay menos chances que el próximo año se dispare un proceso de

crecimiento económico “en serio” que se sostenga hasta fin de mandato

(2017/2019). De hecho, estimamos que

el nivel de actividad no registraría números positivos en todo lo que resta del

año con un PBI cerrando en -2,1% anual. Paralelamente, para 2017 proyectamos una variación del PBI de +2.5%/+3.0% que

sería una combinación de rebote estadístico (por la reducida base de

comparación)

y sobrecalentamiento artificial del nivel de actividad por incentivación no

sustentable (sobre consumo e inversión pública financiada con deuda) de la demanda, que repunte genuino y

sostenible de la inversión y del empleo privado, los dos pilares necesarios

para disparar un proceso de crecimiento “en serio”.

Sin señales

positivas en materia de nivel de actividad, no

sorprendería que el BCRA comenzara a enfrentar presiones políticas para bajar

la tasa de interés y estimular artificialmente el consumo, la demanda agregada

y el nivel de actividad. De hecho, durante las últimas dos semanas

aparecieron señales en este sentido.

No se puede ser concluyente, pero hay que

monitorear si comienza a haber presiones. ¿Por qué? Porque el BCRA comenzó a bajar nuevamente la tasa de referencia sin que

los fundamentos de expectativas de inflación y la inflación observada lo avalen

inequívocamente. Más aún, porque los

argumentos esgrimidos detrás de la baja de tasa son “tirados de los pelos” y

contradicen a los propios argumentos que el mismo BCRA había utilizado para

dejar la tasa quieta durante las previas siete semanas.

Durante septiembre y octubre pasado el BCRA

había dejado quita la tasa de referencia en 26.75% con el siguiente argumento

extraído de sus Comunicados de Política Monetaria: “Más allá del claro proceso de desinflación de los últimos meses, las

expectativas de inflación para el año 2017 del Relevamiento de Expectativas de

Mercado llevado adelante por el BCRA se ubican tres puntos por encima de la

cota superior de la meta establecida del 12% al 17%. Por ello, para consolidar

la desinflación ya ocurrida este año y avanzar en el proceso de convergencia de

las expectativas de inflación de 2017 hacia las metas anunciadas, el Banco

Central decidió mantener su tasa de política monetaria en 26,75% y dejar

inalteradas sus tasas de pases. El BCRA seguirá manteniendo un claro sesgo

antiinflacionario para asegurar que el proceso de desinflación continúe hacia su

objetivo para este año de una inflación mensual de 1,5% o menor en el último

trimestre y que las expectativas de inflación para 2017 disminuyan.”

Sin embargo, el pasado 08/11 cuando bajó la

tasa de 26.75% a 26.25%, el BCRA argumentó que dicho descenso se debió a que “las expectativas de inflación para el año

próximo bajaron levemente (a 19.7%).

Además se observó una reducción mayor en las expectativas a 12 meses (a 19.8%)”.

En el primer (segundo) caso era una baja de -0.3p.p.(-1.5p.p.) insuficiente

para justificar un descenso de tasa de referencia. Además, ambas mediciones estaban muy lejos del techo de la meta de inflación

2017 (17%), por lo cual no habría habido fundamentos para bajar la tasa. En otras palabras, de

acuerdo con nuestra visión y siguiendo los (anteriores) argumentos del BCRA, la

tasa de referencia no se debería haber bajado hasta que las expectativas de

inflación se ubicarán próximas al 17% anual.

Peor aún, el pasado 15/11 cuando se bajó la

tasa de 26.25% a 25.75%, el BCRA

presentó un argumento que, en palabras coloquiales, se podría denominar

“tirados de los pelos”: “El Banco Central

de la República Argentina (BCRA) había anunciado en la presentación del Informe

de Política Monetaria del 18 de octubre que a los fines de evaluar su objetivo

inflacionario del último trimestre –establecido antes de la decisión judicial

que llevó a los cambios tarifarios- iba a computar para octubre un promedio de

inflación agosto-octubre, que incluye tanto la baja como la suba de los precios

del gas. Se trata de una corrección con sesgos que se contrapesan: el alza de

tarifas fue inferior a la reducción; pero al incluir agosto y septiembre se

computan meses anteriores a los originalmente previstos y por lo tanto de

inflación tendencialmente más elevada dado el sendero de desinflación. Con este

cálculo se obtiene un registro de 1,2% mensual que indica que el BCRA se

encuentra bien posicionado para cumplir su meta de inflación de 1,5% mensual o

menor en el último trimestre”.

De acuerdo con nuestra visión y más aun

considerando que la baja de tarifa había sido mayor que la posterior suba, no hay argumentos sólidos para bajar la

tasa de interés. No hay señales inconfundibles de que se cumpla la meta de

cortísimo plazo (+1.5% de inflación mensual varios meses seguidos). Tanto

es así, que en el mismo comunicado se muestra que la inflación núcleo de GBA (+1,7%); CABA (+1,7%) y Córdoba (+1,8%) se ubican por encima de la meta

de inflación mensual (+1,5%) para esta última parte del año.

En pocas palabras, no está claro que el objetivo de inflación de corto plazo se esté

cumpliendo. Paradójicamente, está claro que el objetivo de mediano plazo no se

cumple, porque las expectativas de inflación 2017 (+19.7%) superan holgadamente

la meta 2017 (+17%). Sin embargo, el

BCRA baja la tasa. Es más, también volvió a ampliar la cantidad de dinero

cancelando LEBACs en efectivo. No es la primera vez que lo hace. El BCRA

parecería estar repitiendo la política que aplicó en junio pasado, cuando

también bajó la tasa y canceló LEBACS en efectivo. En aquella oportunidad nada

“raro” pasó. Es probable que esta vez tampoco suceda nada “raro”. Sin embargo, hay que monitorear si se consolidan

las presiones del sector político.

La recesión no es

un problema de nivel de tasa de interés, por lo cual bajando la tasa de

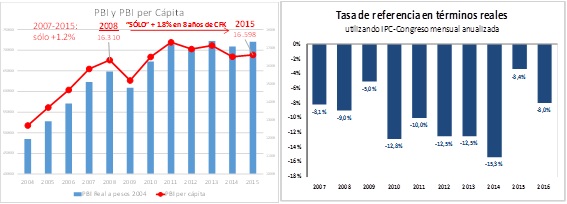

referencia no se logrará que la economía crezca en serio. Durante las dos presidencias de

CFK, el BCRA fijó tasas de referencia sistemáticamente negativas en términos

reales y el PBI per cápita apenas creció

+1,2% punta a punta entre 2008 y 2015. Es

más con tasas de referencia negativas en términos reales bajo los mandatos de

Marcó del Pont y de Vanoli, el PBI per cápita cayó cuando se compara 2015

contra 2011.

El problema es que

si los fundamentos de inflación no están dados para bajar la tasa pero el BCRA

igual la baja para apuntalar el nivel de actividad, existe el riesgo que nos

quedemos “sin el pan y sin la torta”, es decir sin crecer “en serio” y sin

bajar la inflación. La baja de tasa no servirá para crecer “en serio”, pero

terminaría matando el buen trabajo de desinflación que viene aplicando el BCRA.

Está claro que el

problema es la mala política fiscal. Y el problema de la mala política fiscal

también es dual, porque impide el crecimiento y puede terminar matando la

política monetaria des inflacionaria del BCRA.

Tanto la teoría económica como la evidencia

empírica muestran que déficits fiscales sostenidos conducen al fracaso del

sistema de metas de inflación, que es la estrategia de política monetaria

adoptada por el nuevo BCRA para bajar la inflación. En este sentido, sólo

alcanza con citar las principales reflexiones que los ex presidentes de los

Bancos Centrales de Brasil y Chile presentaron en las Jornadas Monetarias de

este año en el BCRA que se realizaron bajo el título “Reduciendo la inflación:

teoría y práctica”.

Arminio Fraga, ex presidente del Banco

Central de Brasil en el período 1999-2003, afirmó que "las metas de

inflación son buenas, pero no van a funcionar si no están respaldadas por otros

aspectos, en particular el fiscal". El ex banquero central agregó luego:

“es necesario un trípode compuesto por responsabilidad fiscal, metas de

inflación, y tipo de cambios flotante. Se necesita una combinación de cosas,

pero no hay nada más importante que

tener un régimen fiscal sólido". Por otro lado, José de Gregorio, ex

presidente del Banco Central de Chile, explicó que "las causas principales

de la inflación son razones fiscales y la falta de credibilidad, es decir, la

debilidad institucional para comprometerse con una inflación baja".

Paralelamente, en el gráfico de abajo se

observa que la mala política fiscal conduce al estancamiento económico y que la

estanflación argentina es de estricto origen fiscal, con déficits fiscales acumulados que afectan

negativamente el nivel de actividad y alimentan la inflación.

En síntesis, todavía seguimos pensando que si

el BCRA continúa aplicando la política monetaria contractiva puesta en práctica

hasta ahora, tanto las expectativas como la inflación observada seguirán

bajando en el corto y mediano plazo. La inflación mensual podría consolidarse en

torno a +1.5% mensual hacia fin de 2016 y primeros meses de 2017, para luego

seguir bajando un poco más a largo del próximo año. En este escenario,

suponiendo que continúa la actual estricta política monetaria, la inflación

podría bajar a +16% interanual en diciembre 2017 (cumpliendo meta) y +22% promedio anual en 2017.

Aunque es

necesario aclarar que cumplir la meta de inflación 2017 exige que el BCRA

continúe con el estricto manejo prudente de la tasa de referencia puesto en

práctica hasta ahora. Por el contrario, si el BCRA cede ante las presiones

políticas y reduce la tasa para estimular la actividad, el proceso des

inflacionario se abortará y la inflación terminará ubicándose por encima de la

meta 2017.

Desde nuestro punto de análisis y observando el comportamiento del

nuevo BCRA, por ahora le asignamos una baja probabilidad de ocurrencia y

creemos que lo más probable es que la autoridad monetaria continúe en la

“buena” senda. Sin embargo, el descenso de tasa de interés

de estas dos últimas semanas enciende una luz amarilla que estaba apagada.

Esperemos que se apague y que sea sólo resultado de que a Federico Sturzenegger

le gusta sorprender al mercado. Es

probable que así sea. Pero tampoco se puede descartar por completo que con un

año electoral aproximándose, los políticos no procuren llevarse al BCRA

“puesto”. Nunca hay que olvidar, para los políticos argentinos “un poco de

inflación siempre es bueno”. Pero para las empresas “un poco de inflación es

malo”. La evidencia lo avala.

No hay comentarios:

Publicar un comentario