La escuela austríaca explica que hay que diferenciar entre crecimiento genuino y boom artificial (necesariamente) seguido de recesión. La clave entre ambos caminos se encuentra en el comportamiento de los ahorristas, del crédito y del BCRA. Según como se comporten estos tres actores, se abren dos escenarios opuestos: i) crecimiento genuino y sustentable vs. ii) expansión no sustentable seguida de enfriamiento (inclusive recesión o crisis).

En crecimiento genuino hay aumento del ahorro que se traduce en una expansión “de verdad” de los fondos prestables, abaratando sustentablemente el crédito (inversión). El incremento de la inversión compensa la pérdida inicial de consumo que se restringe por el aumento del ahorro. Sin embargo, el mayor ahorro se traduce en más inversión y aumento de capacidad de producción, lo cual es imprescindible para abastecer el mayor consumo futuro (crecimiento). Hay que recordar que mayor ahorro presente (compensado con más inversión) implica mayor consumo futuro.

Justamente, este incremento (caída) del ahorro (consumo) presente es la clave que da sustentabilidad al crecimiento en mediano y largo plazo. ¿Por qué? Porque otorga financiamiento genuino y creciente para la inversión, aumentando la capacidad de producción (crecimiento) y permitiendo satisfacer mayor consumo futuro.

El ciclo económico de “boom & boost” tiene origen en una expansión artificial del crédito. Este escenario se caracteriza por un boom inicial (recuperación) que inexorablemente termina seguido de enfriamiento del nivel de actividad (recesión en muchos casos).

La política crediticia expansiva es artificial cuando no hay aumento del ahorro, lo cual hace que no sea sustentable en el mediano y largo plazo. Aparece el crédito fundamentalmente para el consumo y en menor medida para la inversión; y ambas variables se recuperan. Sin embargo, el ahorro va en sentido contrario; es decir, cae. Justamente, esta caída del ahorro es lo que impide que el proceso sea sustentable y lleva a una futura recesión. ¿Por qué? Porque, el aumento del crédito sin contrapartida de mayor ahorro conducirá inexorablemente a una suba de la tasa de interés futura que terminará impactando negativamente sobre el consumo y la inversión en el mediano y largo plazo, hiriendo el nivel de actividad.

¿Qué escenario habría en Argentina?

Hay un boom del crédito en Argentina. El crédito estaría creciendo +51% interanual en noviembre. Según los datos “cerrados” de lo que va del año, los créditos hipotecarios se expanden a un ritmo de +44% en términos reales, y los créditos prendarios aumentan +40% por arriba de la inflación. Paralelamente, los créditos de corto plazo como los personales (+28%) y los adelantos (+17%) también suben en términos reales.

Este reciente aumento del crédito se orienta, al menos por ahora, más a lograr un rebote de corto plazo que un crecimiento de largo. ¿Por qué? Porque su expansión (en $) se sostienen principalmente sobre los créditos personales (+28%) y en menor medida sobre prendarios (+40%) e hipotecarios UVA (+44%), apuntalando más al consumo y la construcción que a la inversión que amplía capacidad de producción. Este aumento del crédito va “vis a vis” con la recuperación económica que pasó del + 0% al +3,9% a lo largo de este año electoral.

Hay un bombeo artificial del crédito porque no hay aumento del ahorro. Claramente, con déficit fiscal creciente, el ahorro en Argentina no aumenta, sino todo lo contrario. El ahorro en Argentina se ubica en torno a 15% del PBI (8puntos porcentuales menos que el promedio regional), ya que el sector público consolidado “des ahorra” casi 10% del PBI. Paralelamente, tampoco entra ahorro externo que financie la inversión extranjera directa (IED). De hecho, la IED debería multiplicarse por nueve para que Argentina recuperara su posición histórica en el ranking regional de IED.

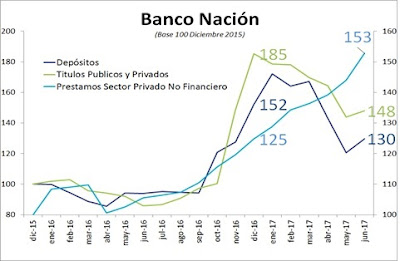

En el mercado bancario hay una fuerte suba del crédito sin aumento de los depósitos (ahorro). De hecho, la banca pública bombeó significativamente el crédito durante este año. Cuando se compara junio 2017 contra diciembre 2016 se observa que el crédito de bancos públicos (+20p.p.) creció un +33% más que el crédito otorgado por bancos privados (+15p.p.), lo cual muestra el perfil político electoral del crédito bancario estatal. Para peor, el aumento del crédito de la banca pública tiene financiamiento artificial. La banca pública expande su crédito “reventando” títulos públicos y Lebac mientras pierde depósitos. Por el contrario, la banca privada no sólo aumentó el crédito a un ritmo inferior, sino que lo financió con aumento de depósitos y sin liquidar títulos del Tesoro y LEBAC del BCRA.

De acuerdo con su balance, el crédito del BNA aumentó +24% mientras que sus depósitos caían -15% en el primer semestre, lo cual se financiaba liquidando y vendiendo -20% de su stock de deuda del Tesoro y Lebac del BCRA. Puntualmente, la tenencia de Lebac del Banco Nación cayó de $152.590.336 (31/12/2016) a $100.329.119 (30/06/2017). En el mismo período, el stock de Lebac creció +35%, por lo que el Banco Nación debería haber cerrado mitad de año con el doble de Lebac que con las que terminó: $202.000 millones, en lugar de $100.309 millones.

Concluyendo, la actual expansión del crédito no es genuina porque no está construida sobre un aumento del ahorro. De proseguir esta dinámica, lo más probable sería que Argentina se dirigiera a un escenario de boom and boost con enfriamiento de nivel de actividad en el futuro y recesión en el mediano y largo plazo; y no a un escenario de crecimiento sostenible. En este marco, sería positivo que el crédito perdiera dinamismo porque contribuiría tanto a la estabilidad macroeconómica de mediano y largo plazo como al resurgimiento (en alguna medida) del proceso desinflacionario. En este sentido, tanto la teoría como la evidencia empírica recomiendan que el Banco Central “pise” la velocidad de expansión del crédito.

No hay comentarios:

Publicar un comentario