El dólar oficial cotiza a $9.02, el blue se mantiene estable en $12.6 con lo cual la brecha cambiaria (39.6%) cae por debajo del 40%. La inflación mensual promedia 1.9% en los primeros 5 meses del año y la interanual se reduce a 28.6%. Paralelamente, las reservas suben usd1.841 MM en lo que va de 2015; trepando hasta usd33.283 MM.

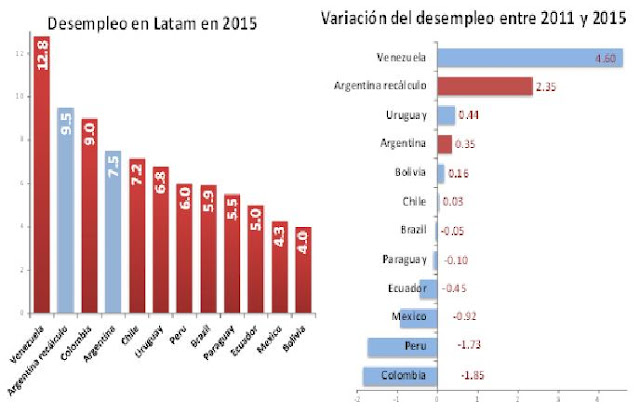

A primer vistazo, el escenario financiero no sólo está controlado, sino que mejoró en relación a 2014. Sin embargo, en 2015 la economía real argentina dista mucho de gozar de buena salud. De acuerdo con nuestro PBG E&R, la tasa de crecimiento de la economía se ubicaría en torno a 0% en 2015. Paralelamente, según datos del INDEC y del MTySS, el empleo viene cayendo desde 2011; aún con los datos cada vez más que cuestionados de la EPH del INDEC.

La economía real enferma no es un fenómeno nuevo. Todo lo contrario. La tasa de crecimiento del PBI promedia 0% anual en los últimos cuatro años, lo cual muestra que el actual modelo económico basado en el gasto público y la estimulación de la demanda está agotado. En este marco, se podría trazar un paralelo con la medicina y sostener que la actual estabilidad financiera es la mejoría de la muerte y sólo sirve para tener chances electorales, pero no es útil para crecer; que es lo que en realidad necesita nuestra economía.

¿Por qué la estabilidad financiera y la economía real están disociadas? Porque la actual estabilidad financiera se cimienta sobre dos pilares; uno (el subsidio del ciclo político) que no tiene relación con la economía real, y otro (apreciación del peso y endeudamiento) que le juega en contra.

El primer pilar de la estabilidad financiera es el subsidio del ciclo político, que alimenta la estabilidad a partir de las expectativas de cambio del rumbo económico con el nuevo gobierno. En este sentido, el ciclo político funciona como una suerte de “respirador artificial” que sirve para evitar un escenario similar o peor a 2014, pero no alcanza para hacer crecer a la economía real. Hay probabilidad que el subsidio del ciclo político este vigente hasta que asuma el próximo gobierno. A medida que se acerca esa fecha, las probabilidades de crisis cambiaria antes de diciembre disminuyen; aunque no se pueden descartar por completo. En este sentido, la demanda de dinero y el cepo juegan un rol fundamental para que el subsidio del ciclo político continúe vigente. Tampoco se puede descartar por completo que haya un cimbronazo en el medio del proceso electoral, pero el gobierno tendrá poder de fuego para controlarlo.

El subsidio del ciclo político también se extendería los primeros meses de la nueva gestión. Sin embargo, para que dicho subsidio se extienda más allá de la luna de miel, será necesario poner en práctica correcciones fiscales (reducción del ratio gasto / PBI y baja de la presión fiscal) y monetarias (reforma de la política monetaria y del BCRA) de fondo, así como arreglar el tema de la deuda para volver a los mercados financieros internacionales.

El segundo pilar de la estabilidad financiera es una combinación de tres políticas de difícil perpetuación: política fiscal ultra expansiva con fuerte apreciación real del peso (vs. dólar) en concomitancia con nuevo endeudamiento, tanto doméstico (BONACs y LEBACs) como con el exterior (YPF; swap de China, default de bonos del Canje 2005 y 2010; etc).

No es la primera vez que se aplica este tipo de política en Argentina. El tipo de cambio cuasi fijo en un marco de sostenida y alta inflación se utiliza para contener el aumento del nivel general de precios e intentar propulsar el consumo, la demanda agregada y el nivel de actividad en un marco en el cual la política de ingresos convalida incrementos salariales en dólares. A su vez, los elevados rendimientos (tasa de interés) en dólares evitan la corrida cambiaria, que también es contrarrestada con colocación de deuda. La deuda en dólares (swap con china y otros) apuntala las reservas para evitar la devaluación y la deuda en pesos (BONAC) financia el exceso de gasto y el déficit fiscal que se utilizan para apuntalar la demanda agregada.

Sin embargo, ninguno de los tres ingredientes (fiscal, monetario/cambiario y deuda) son funcionales para el crecimiento del nivel de actividad, porque atentan contra la competitividad del sector privado impidiéndole hacer negocios y producir. La evidencia histórica empírica muestra que la actual situación macroeconómica es uno de los últimos eslabone de una larga cadena de deterioro que se profundiza con el paso del tiempo.

El creciente déficit fiscal y su cada vez más difícil financiamiento son la causa del deterioro creciente de la economía real. Es fácil de entender. En primer término el creciente déficit fiscal es financiado con impuestos y aumentos de la presión tributaria (primer eslabón). Este incremento de la presión tributaria va ahogando al sector privado restándole su competitividad es decir, dejándolo sin capacidad de hacer negocios. Cuando los impuestos empiezan a no “alcanzar”, el creciente déficit fiscal comienza a ser financiado cada vez con más emisión monetaria (segundo eslabón), lo cual genera aceleración inflacionaria. La perpetuación (y aceleración) inflacionaria potencia los efectos negativos del aumento de la presión tributaria sobre la competitividad del sector privado, que no puede hacer negocios por la elevada carga tributaria e inflación.

Con mayor déficit fiscal, más presión tributaria y más alta inflación, el tipo de cambio de equilibrio al cual el sector privado puede hacer negocios tiende a devaluarse. Si desde la política se evita dicho ajuste, el exceso de gasto y el creciente déficit fiscal comienzan financiarse con pérdida de reservas (tercer eslabón), reflejando que el peso está sobre apreciado. En este contexto, la alternativa es seguir perdiendo reservas, dejar saltar el tipo de cambio, o, si se procura evitar cualquiera de estos dos ajustes, pasar el cuarto eslabón; el endeudamiento. Pero más deuda implica mayor tasa de interés, lo cual también presiona al alza sobre el valor de del dólar de equilibrio (al cual el sector privado puede hacer negocios). En este contexto y con dólar cuasi fijo, se ensancha la diferencia entre el tipo de cambio de equilibrio y el dólar observado, agravándose los problemas de competitividad y la economía real.

Todos los números muestran que nuestra economía se mueve en el sentido arriba descripto. El déficit fiscal pasará de 4.8% (2014) a 6.9% (2015) del PBI. El señoreaje del BCRA para financiar al Tesoro aumentará 48%, pasando de $148.700 MM (2014) a $220.000 MM (2015). De hecho, el deterioro de los números fiscales del primer trimestre (ver Semanario Económico Nº172) y la aceleración de la política monetaria expansiva del BCRA de los primeros cinco meses de este año (ver siguiente punto) confirman nuestras proyecciones fiscales y monetarias de fin de año. Por otro lado las presión tributaria se encuentra en su record histórico, mientras que las reservas genuinas y las reservas totales caerían en torno a usd17.600 MM y usd28.433 MM; respectivamente. Además, el endeudamiento del BCRA tendiente a maquillar reservas treparía a usd10.800 MM (Swap China; Bonos canje 2005 y 2010 que no se pagan y Deuda con Bis y Banco de Francia). Al mismo tiempo, también aumentaría el stock de BONAC ($60.000 MM) del Tesoro y LEBACs del BCRA.

En pocas palabras, el gobierno está preservando la estabilidad financiera a expensar de hipotecar la salud de la economía real y agravar la herencia para la próxima administración; están agravando los problemas. Sin cambios de fondo, es decir, sin modificaciones en la política fiscal (bajar presión tributaria y relación gasto / PBI) y monetaria (BCRA anti inflacionario y desmantelamiento ordenado del cepo), la estabilidad financiera puede perdurar tan sólo a expensas de un creciente deterioro de la economía real (actividad y empleo); y siempre y cuando el ciclo político continúe subsidiando la economía y el gobierno (actual y futuro) pueda endeudarse. Es más, sin esos cambios de fondo la estabilidad financiera llegaría a su fin cuando el subsidio del ciclo político se acabara y el acceso al endeudamiento se cortara.

¿Cuál sería el horizonte temporal? A ciencia cierta nadie puede saberlo. Pero está claro que sin dichas correcciones de fondo el horizonte temporal se acorta. No hay duda que el subsidio del ciclo político está asegurado durante todo 2015. Tampoco hay duda que estaría asegurado durante los primeros meses de 2016 (luna de miel del nuevo gobierno). Sin embargo, sin cambios de fondo, el subsidio del ciclo político y el acceso a endeudamiento no tendría mucho más alcance temporal; y la estabilidad financiera tarde o temprano vería su fin.

Por el contrario, con cambios de fondo que incluyan un arreglo con los hold outs que permita acceder plenamente a los mercados de deuda, se podrían sentar las bases para que no sólo siga la estabilidad financiera, sino para dotar de competitividad al sector privado y la economía vuelva a crecer; y así en 2017 la economía comenzaría a retornar al sendero de crecimiento perdido.

No hay comentarios:

Publicar un comentario