La suba del

dólar blue y de la brecha muestra que los

problemas cambiarios se agudizan. Los tiempos se aceleran, porque los actuales problemas cambiarios son más profundos que los de 2013; previo a la devaluación de enero'14.

Hasta fines de 2013 los problemas eran

explicados por un desequilibrio monetario cuyo origen estaba sólo desde

el lado de la oferta de dinero. En otras palabras, la devaluación de enero’14 fue exclusiva responsabilidad del mal manejo

de oferta monetaria que hizo la anterior administración del BCRA, que fue generando un exceso

de pesos que corrió contra las reservas y el dólar blue. Así se llegó a un

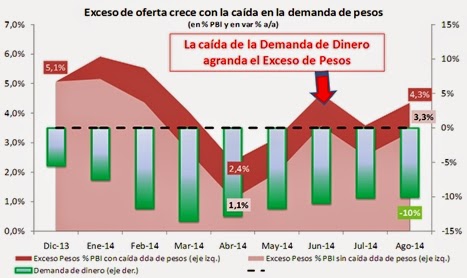

exceso de oferta de pesos record equivalente al 5.1% del PBI en diciembre 2013 que condujo a la devaluación de enero 2014.

El actual escenario monetario es mucho más delicado

que el de fines de 2013, ya que ahora los problemas se explican

fundamentalmente por el lado de la demanda de dinero; y no por la oferta monetaria.

¿Por qué la

caída de la demanda de dinero agrava el problema? Porque el BCRA controla la oferta

monetaria en el corto plazo. Es decir, si

hay un exceso de pesos que surge desde el lado de la oferta monetaria, el Banco

Central tiene el 100% de poder y de efectividad para eliminarlo. Sólo tiene

que absorber más de lo que emite para eliminar el exceso de oferta de pesos,

desbaratando los desequilibrios y las presiones inflacionarias y devaluatorias.

Ponerlo en práctica es tan sólo una decisión de política monetaria.

Por el

contrario, el escenario se complica cuando el exceso de oferta de pesos se

alimenta de la caída de la demanda de dinero, porque el BCRA no tiene instrumentos para

atacar en forma efectiva y permanente la caída de la demanda de dinero en el

corto plazo. A lo sumo puede intentar contenerla momentáneamente con una suba

de la tasa de interés, pero su efecto se diluirá si no se solucionan los

problemas de fondo que mellan el interés del público por absorber pesos.

Los efectos de la caída de la demanda de dinero

suelen ser fulminantes, en el sentido que operan rápidamente y suelen

acelerarse. De hecho, la caída de la demanda de dinero explica el aumento del blue hasta $15.8 y la aceleración de la inflación de 26%

a 40% anual en 2014.

Sin embargo, a diferencia de la anterior gestión, la

actual administración del BCRA pareciera entender los efectos negativos de la

caída de la demanda dinero y por eso la “corre de atrás”, colocando casi la

misma cantidad de LEBACs ($93.968 MM) que de base ($106.809 MM) en los primeros

8 meses.

La agresiva

política de colocación de LEBACS aplicada hasta el momento por el BCRA en 2014

está haciendo crecer la base monetaria a un ritmo interanual de +19%, es decir

menos de la mitad de la tasa de crecimiento promedio registrada bajo la conducción del Marcó del Pont (+45%). De hecho, con

la anterior administración la relación Lebacs / Base cayó de 49% (enero’11) a

27% (diciembre’13),

lo cual terminó generando la devaluación de enero’14. Con la actual

administración del BCRA, la relación LEBACs / base monetaria volvió a subir 20

puntos porcentuales hasta 47% en agosto 2014.

En otras palabras, si no fuera por la actual agresiva política de absorción del BCRA los problemas cambiarios y el aumento del dólar paralelo serían muy superiores, el dólar paralelo estaría más caro, las expectativas de devaluación serían más elevadas y el MECON enfrentaría problemas mayores en un escenario de más inflación y menor nivel de actividad.

A modo de

ejercicio, si en la actual gestión del

BCRA replicamos la estrategia de absorción monetaria de Marco del Pont, la base

monetaria estaría creciendo al 39% (no al 19%) interanual y ascendería a

$453.600 MM (no a $402.000 MM), con lo cual hoy el dólar cobertura sería $16.5

(no $14) y el dólar blue estaría a más de $18 (no $15). Extrapolando este

mismo ejercicio hasta diciembre ´14, si el actual presidente del BCRA siguiera colocando LEBACs como hasta ahora, la relación LEBACs / base monetaria aumentaría hasta 48.6% permitiendo que el dólar cobertura cerrara

en $17 a fin de año. Por el contrario, con una política a lo Marcó del Pont, el dólar cobertura cerraría en 21% a fin de año. Esta diferencia de tipo de cambio de

cobertura es muy relevante, ya que mayor dólar cobertura implica más que

proporcionalmente dólar blue más caro.

Sin embargo, existen dudas que el BCRA pueda seguir

“en esta carrera” y pueda continuar con su actual

política de colocación de LEBACs. ¿Por qué? Hay dos razones. Primero, porque hay que emitir $110.000 MM hasta fin

de año y consecuentemente habría que subir “mucho” la tasa para lograr absorber

esa cantidad adicional de pesos; y existen dudas sobre su capacidad para subir

la tasa.

De acuerdo con

nuestro escenario base, si no se pudiera subir mucho más la tasa y entonces el

BCRA se viera obligado a reducir su agresividad en la política de colocación de

LEBACs, “sólo” se colocarían $40.000 MM

millones adicionales de Letras; y la base monetaria pasaría de crecer del 19% al 25%

interanual. En este escenario, el dólar cobertura y el dólar blue cerrarían a $19 y a

$21;

respectivamente. Paralelamente, con el actual ritmo de caída de la demanda de

dinero lo más probable sería que la inflación promedie 40% y cierre en torno a

42%/43% interanual en diciembre 2014.

Sin embargo, existe el riesgo que se potencie la caída

de la demanda de dinero. Justamente,

una mayor caída de la demanda de dinero

es el mayor riesgo que enfrenta el Central. Y hay un círculo viciosos, porque emitir y no poder absorber los

$110.000 MM adicionales terminarían probablemente potenciando la caída de la demanda de

dinero.

La aceleración

de la caída de la demanda de dinero aumenta el exceso pesos, que ya no sólo

crece porque el BCRA emite (como en 2010/2013), sino que crece porque el

público quiere cada vez menos los “nuevos” billetes de la autoridad monetaria, lo cual acelera más la inflación y la suba del dólar blue. En definitiva, el techo de la inflación y del dólar blue son más altos a medida que cae más la demanda de dinero.

Yendo a los números. De acuerdo con

nuestras estimaciones, la devaluación de enero 2014 estuvo alimentada por un

sobrante de pesos que ascendía a 5.1% del PBI en diciembre 2013. En la

actualidad, el sobrante de pesos ajustado por caída de la demanda de dinero

ascendería a 4.3% del PBI, lo cual nos acercaría paulatinamente a un punto

similar al que existía previamente a la devaluación.

En otras palabras, en la medida que el BCRA no absorba los pesos que emite y la caída de la demanda de dinero se potencie,

la probabilidad de ocurrencia de una nueva devaluación brusca aumenta.

La devaluación está más cerca cuánto más rápido

caiga la demanda de dinero y más tiempo permanezca el BCRA sin subir la tasa de

interés. Sin embargo, no sólo la demanda

de dinero está actualmente peor que en 2013. El resto de los fundamentos

económicos también se encuentran mucho más deteriorados que el año pasado. En

este sentido, sólo alcanza con decir que hay más inflación, menos actividad

económica, más déficit, menor precio de soja, menos reservas, menos superávit

comercial, más brecha, más caro dólar blue, etc. Dado que todos los fundamentos macro (salud)

están peor que en enero pasado, se necesitaría devaluar y subir la tasa

(remedios) más que en aquella oportunidad enero para poder “comprar” tiempo de

nuevo. Cuánto

más tarde llegue esta corrección vía precios (devaluación y tasa), más fuerte

muy probablemente será el aumento del dólar y la tasa.

No hay comentarios:

Publicar un comentario